こんにちは!アイカーマガジン編集部です!

個人事業主として活動されている方の多くは、さまざまな節税策を講じて不要な支出を減らしていると思います。

節税策の一つとして「経費として計上する」というものがありますが、車の経費も条件を満たしていれば経費にすることが可能です。

本記事では、車を経費にする場合にどういった点に注意が必要なのかについて、必要な知識を交えながら詳しく解説します。

個人事業主が車の費用を経費にできる場合とは?

個人事業主が車にかかる支出を経費として計上するには、その車を事業に使っていることが条件となります。

車を完全に事業にのみ使っている場合もあれば、プライベートにも使用している場合もあるかと思います。

それぞれに応じて、経費に計上できる金額がことなりますので、個別に解説します。

車を事業にのみ使っている場合

個人事業主が車を完全に事業にのみ使用している場合、そこにかかる支出は原則すべて経費とすることができます。

法人でいうところの社用車のイメージが近いでしょう。

車を事業とプライベートの両方で使っている場合

個人事業主の中には、車を事業にもプライベートにも使用しているという方も多いと思います。事業に使っているわけですから、もちろん経費として計上することが可能です。

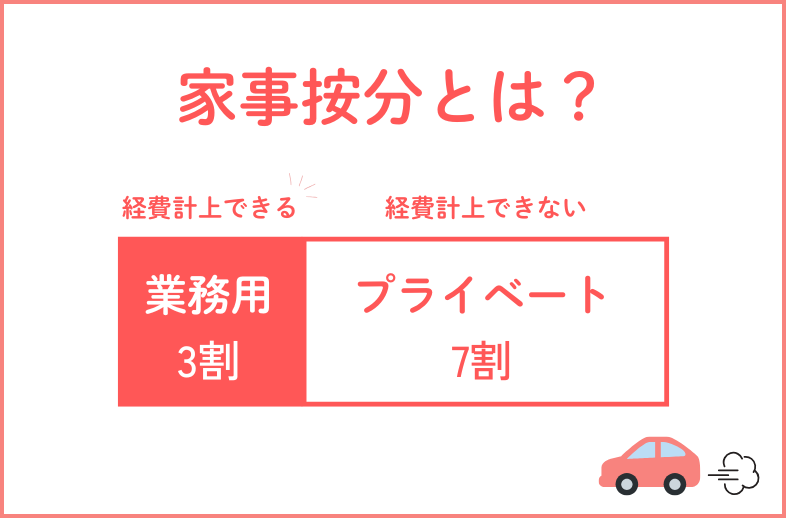

しかし、プライベートで使用した分まで経費とすることはできません。そこで必要になる考え方が「家事按分」です。

家事按分は簡単にいえば、車にかかった費用を「仕事で使った分」と「プライベートで使った分に分ける」という考え方です。

本来は事業分とプライベート分をきっちり分けることが理想的ですが、車の場合はその線引きが難しい場合がほとんどです。

そのため、一定の基準を基に支出を按分し、事業分だけを経費として計上します。

具体的には、走行距離で分けたり(1ヵ月のうち事業で何km走行したか)、日割り計算で分けたり(一週間のうち事業で何日使ったか)します。

税務署に根拠を尋ねられた場合に備えて、それらの基準の記録をつけておくようにしましょう。

◆家事按分の具体的な例

例えば、1ヶ月の走行距離が1,000km、1ヶ月にかかる車の費用が10万円(ガソリン代、駐車場代、車検積立金、税金の月換算など)と仮定してみましょう。

- 事業での使用:600km(取引先への訪問、商品配達など)

- プライベートでの使用:400km(買い物、レジャーなど)

この場合の家事按分は、車にかかった費用の60%が事業分、40%がプライベート分となります。

具体的な金額で見てみると、

- 経費として認められる金額:6万円(10万円×60%)

- プライベート分の金額:4万円(10万円×40%)

このように、実際に走った距離に応じて費用を分けることで、適切な経費計算ができます。

プライベートでしか使用していない車は経費にできる?

プライベートでしか使用していない車は経費にすることができません。今までプライベートでしか使用していない車でも、後から事業で使用するようになった場合は、事業で使用した分の経費計算は可能です。

経費にできる車の費用にはどのようなものがある?

事業に使用している車にかかった支出は経費とすることができますが、具体的にはどのような内容が該当するのでしょうか。

以下に代表的なものを記載します。

- 車の購入費用

- 保険料

- ガソリン代

- 駐車場代

- 高速道路代

- 車検代、修繕費

- 税金

車の購入価格やガソリン代といったものはイメージしやすいものになりますが、駐車場代や高速道路代など細々とした支出もしっかり経費とすることができますので、レシートや領収書を保管するようにしておきましょう。

経費にならないもの

一方で、事業に使っている車への支出であっても一部経費にならないものが存在します。

◆リサイクル預託金

リサイクル預託金とは、車を廃車にする際に必要となる費用をあらかじめ払っておくというものです。これは新車か中古車かに関係なく、車を購入した際に支払う必要があります。

これは、あくまでも預託金であり、車を売却した場合には返金される(車と一緒に買取される)ため、費用としては計上できないのです。

◆罰金

反則金や罰金も経費とすることはできません。道路交通法のルールを乱して経費計上(=節税)するということは課税の公平性に反するためです。

減価償却費とは?

車などの固定資産を経費計上する場合に、よく耳にするのが「減価償却」というワードです。減価償却を簡単にいえば「経費を数年にわたって分割計上すること」です。

通常、少額な備品や消耗品であれば、購入した年に全額経費とすることができます。しかし、一定の金額を超える資産を購入した場合、その資産に応じて定められた年数に分けて経費計上をすることになります。

これには収益と経費の期間を一致させる意味合いがあります。もし車の購入費用を全額1年目の経費にしてしまうと、2年目以降は「車を使って収入を得ているのに、それに関係する費用(経費)が計上されない」ということになってしまいます。

そのため、車の購入年以降も収益と経費を合理的に紐づけるために減価償却という方法を用いるのです。ポイントは「車の購入金額は全額その年の経費とすることはできない」ということになるので、覚えておきましょう。

なお、減価償却をした場合でも、かかった経費を数年に分け計上をするだけですので、その期間が終わった段階での経費総額に違いはありません。

「定額法」と「定率法」

減価償却には「定額法」と「定率法」という2種類の選択肢があります。計算の違いはあれど、どちらの方法を選択しても最終的な減価償却費の合計は同じです。

以下で2種類の計算方法を解説します。

◆定額法

「定額法」は毎年一定の額で減価償却を行う方法です。例えば300万円の車を購入し、耐用年数(減価償却する期間)が6年だった場合、毎年50万円ずつ経費として計上を行うということです。

【例】300万円の車を6年で計算する場合

毎年の経費:50万円(300万円÷6年)

- 1年目:50万円

- 2年目:50万円

- 3年目:50万円

というように、毎年同じ金額を経費として計上します。

◆定率法

対して、「定率法」は毎年一定の”率”で減価償却を行います。先ほどと同様に、耐用年数が6年で300万円の車の場合では、償却率は0.333となりますので、購入した年は99.9万円(12ヶ月使用した場合)です。

2年目は残りの資産額(300万円-99.9万円=200.1万円)に0.333を乗じた約66.6万円が減価償却資産となります。

【例】300万円の車を6年で計算する場合(率:0.333)

- 1年目:99.9万円(300万円×0.333)

- 2年目:66.6万円(残り200.1万円×0.333)

- 3年目:44.4万円(残り133.5万円×0.333)

というように、毎年の経費が少しずつ小さくなっていきます。

このように、定率法は定額法よりも最初の減価償却費を大きくすることが可能となり、反対に耐用年数の途中からは定額法よりも少なくなります。その反面、計算処理が複雑になりますので、会計ソフト等を用いていないと管理が手間になってしまいます。

冒頭に記載した通り、「定額法」と「定率法」のどちらを選択しても最終的な減価償却費は同じとなります。

また、個人事業主の場合は、特に届出を出していないと「定額法」を選択したものとされます。もし定率法で計算を行いたいのであれば、「所得税の減価償却資産の償却方法の届出」を税務署に提出しましょう。

購入した年は月に応じて按分する

個人事業主の所得を計算する対象期間は1月~12月の1年間と決まっています。例えば、固定資産である車を9月に購入した場合だと、1年のうちその固定資産を1/3しか使用していないことになるため、経費にできるのも1/3となります。

先ほどの定額法の例でいうと、12ヶ月使用した場合の減価償却費50万円の1/3となるので約16.6万円を1年目の減価償却費として計上することになります。もちろん、2年目以降は50万円で、これは定率法でも同じ考え方となります。

青色申告事業者は30万円以上が減価償却の対象

購入した車両や備品などの購入価格が10万円以上となる場合には、減価償却の対象となります。これは、税抜きで計算をしている場合は税抜き金額で、税込みの場合には税込み価格での判定となります。

消費税を納めていない免税事業者は税込みでの計算となりますのでご注意ください。

ただし、青色申告事業者として登録している方については30万円までであれば「少額償却資産の特例」として、取得した年に一括して経費計上することが可能です。この特例は2025年度末(2026年3月31日)までの制度となっています。(2年ごとに延長する可能性あり)

車を購入する場合には、中古車として30万円以上するものが多いため使う機会が少ないかも知れませんが、覚えておいて損はないでしょう。

また、この少額償却資産は1年に300万円という上限がありますので留意してください。

なお、この青色申告事業者となるための手続きは、その年の3月15日まで(新たに事業を始める方は除く)となっていますので、こちらにも注意をしておきましょう。

新車と中古車での耐用年数の違い

購入した車の経費を減価償却する場合、新車で購入した場合と中古で購入した場合とでは違いがあります。

新車の場合はこれまで解説した通りの処理となり、耐用年数は普通自動車で6年、軽自動車で4年です。一方、中古車はすでに価値が減少していることもあり、耐用年数が短くなります。

具体的には以下の計算式で求めます。

【中古車の耐用年数の計算式】

- 『中古車の耐用年数 = (法定耐用年数 - 経過年数) + (経過年数 × 0.2)

※経過年数は、新車登録をした日から経過した年数

※計算した結果、耐用年数が2年以内になる場合は2年で計算

【法定耐用年数を超えている場合】

- 『中古車の耐用年数 = (法定耐用年数 × 0.2)

※経過年数は、新車登録をした日から経過した年数

※計算した結果、耐用年数が2年以内になる場合は2年で計算

【早見表】

◆普通自動車の場合

| 経過年数 | 耐用年数 |

|---|---|

| 1ヵ月~15ヵ月 | 5年 |

| 16ヵ月~30か月 | 4年 |

| 31ヵ月~45ヵ月 | 3年 |

| 46ヵ月以上 | 2年 |

◆軽自動車の場合

| 経過年数 | 耐用年数 |

|---|---|

| 1ヵ月~15ヵ月 | 3年 |

| 16ヵ月以上~30か月 | 2年 |

購入の仕方によって違いはあるの?

以下の場合の購入方法によっても経費の計上の仕方に違いがあるので覚えておきましょう。

- 車を現金で一括購入する場合

- 車をローンで購入した場合

- カーリースを利用する場合

それぞれ解説します。

車を現金で一括購入する場合

現金で車を購入した場合は、もちろん経費として計上することができます。

これまでに解説した通り、定額法or定率法、普通車or軽自動車、新車or中古車のそれぞれの組み合わせによって計算をすることになります。

車をローンで購入した場合

車をローンで購入した場合にも、経費として計上することが可能です。

この場合、現金の時と同様に減価償却費を計算します。

また、ローンで購入した場合には支払利息が発生しますが、この利息も経費計上ができます。ただし、ローンの支払い額そのものは経費とはなりませんのでご注意ください。

カーリースを利用する場合

車を購入するのではなく、リースという形で利用する場合でも経費計上ができます。

ただし、車を所有するわけではない(=固定資産を購入するわけではない)ので、減価償却は行いません。リース料として支払う金額がそのまま経費となります。

当然、プライベートでもその車を使う場合には家事按分をする必要がありますので、忘れないようにしましょう。

車を経費にする場合のポイント

これまでの内容を踏まえ、個人事業主が車を購入する場合のポイントを整理しました。

名義を自分のものにする

事業で使う車の名義は自分のものにしてください。例外として生計をともにする親族の場合であれば認められますが、自分の名義にしておいた方が無難でしょう。

家事按分の根拠を用意する

プライベートでも車を使用する場合は、車両の公私の利用割合を明確にしておきます。法律で定められた基準はありませんが、走行距離や日数で管理することが一般的です。

税務署に確認された場合にしっかり提示できるようにしておきましょう。

青色申告事業者になる

個人事業主には「青色申告事業者」とそれ以外である事業者、いわゆる「白色申告事業者」があります。青色申告事業者は記帳を複式簿記で行うなど一定の条件を満たすことで、さまざまな税制上の優遇を受けることができる事業主です。

先述した少額償却資産の制度であったり、65万円・55万円・10万円の所得控除を受けることもできます。

特に中古車で30万円未満の格安車を検討されている方は、ぜひ青色申告事業者となることを検討してみてください。

経費のために必要のない出費はしない

ここまで車にかかった支出を経費にする方法について解説してきましたが、経費をつくるために必要のない車や資産を購入することは本末転倒です。

使った金額以上に税金が安くなることはないため、近いうちに必要になるものを優先して購入するようにしましょう。

帳簿をしっかり行う

購入した車を事業に100%使用していたとしても、帳簿の記録や資料の保管をおざなりにしていてはいけません。支出の内容を証明する資料を紛失すると、場合によってはその経費を否認されることもありえます。

確定申告時に慌てないためにも、可能な限り毎日、あるいは毎月帳簿や資料の管理をしておきましょう。

◆車の経費の科目はどうする?

最後に、車にかかった経費を帳簿につける際に、具体的にはどのような勘定科目を使うのか解説します。これも決まったものはありませんが、管理を容易にするためにもルールを決めておいた方が良いでしょう。

| 車両費 | ガソリン代、洗車費用、車検費、点検費用 |

| 車両運搬費 | 車両本体価格、オプション費用、引取運賃、購入時手数料、納車費、運送時の保険料 |

| 保険料 | 自賠責保険料、任意保険料 |

| 租税公課 | 自動車重量税、環境性能割、自動車取得税、自動車税、軽自動車税 |

| 旅費交通費 | 高速道路代、コインパーキングの駐車料金 |

| 預け金 | リサイクル料金 |

| 支払利息 | ローン購入の金利 |

| 賃借料 | 駐車場費 |

| 減価償却費 | 車の減価償却費 |

| リース料 | リースで車を借りた場合のリース料 |

| 事業主貸(経費勘定ではない) | 罰金、反則金 |

まとめ

個人事業主の方が車を購入した場合の経費計上について解説しました。車は高額な購入になりがちであり、それに関わる支出を経費に計上することで税金の負担を減らすことが期待できます。

経費計上をするためには、その車を事業に使用していることが条件となりますので、プライベートでも使用している場合には、その割合を把握しておきましょう。

経費として計上する際のポイントは、減価償却費の存在です。個人事業主の場合には定額法が適用されますが、届出を提出することで定率法に変更することも可能です。

また、青色申告事業者となることで、30万円未満の資産も一括して費用として計上することもできます。

本記事を参考に、しっかり経費を英会して無駄な支出を抑えましょう。